Riester Anbieterwechsel – Wie kann man bestehende Riester-Renten optimieren?

Alle Anbieter müssen einen Anbieterwechsel der Riester-Rente erlauben.

Wenn Sie einen Riester-Vertrag haben, dann können Sie das angesparte Kapital zu einem anderen Anbieter mitnehmen. Der alte Anbieter darf einen Teil als Kosten einbehalten, seit einigen Jahren ist eine max. Gebühr von 150€ bei Vertragswechsel vorgesehen.

Ich habe gerade eine Anfrage eines Interessenten vorliegen, der aktuell 25.000€ in seinem Riester-Fondssparplan (bei Union Investment) hat. Eigentlich alle Riester-Fondssparplan-Anbieter (die bekanntesten sind Union, Deka, DWS) haben aktuell die Problematik, dass wenig Kapital in die Aktienfonds fließt und der Großteil des Kapitals in die schwach verzinsten Anleihefonds fließt. Dadurch erreicht man aktuell nur sehr geringen Renditen bei Riester-Fondssparplänen. Gerade bei Riester-Fondssparplänen und bei klassischen Riester-Rentenversicherungen mit Garantiezins ist ein Anbieterwechsel häufig eine gute Möglichkeit, um die Rendite und damit die spätere Rente zu steigern.

Update: Ein weiterer bestehender Riester-Vertrag als Beispiel:

Update: Ein weiterer bestehender Riester-Vertrag als Beispiel:

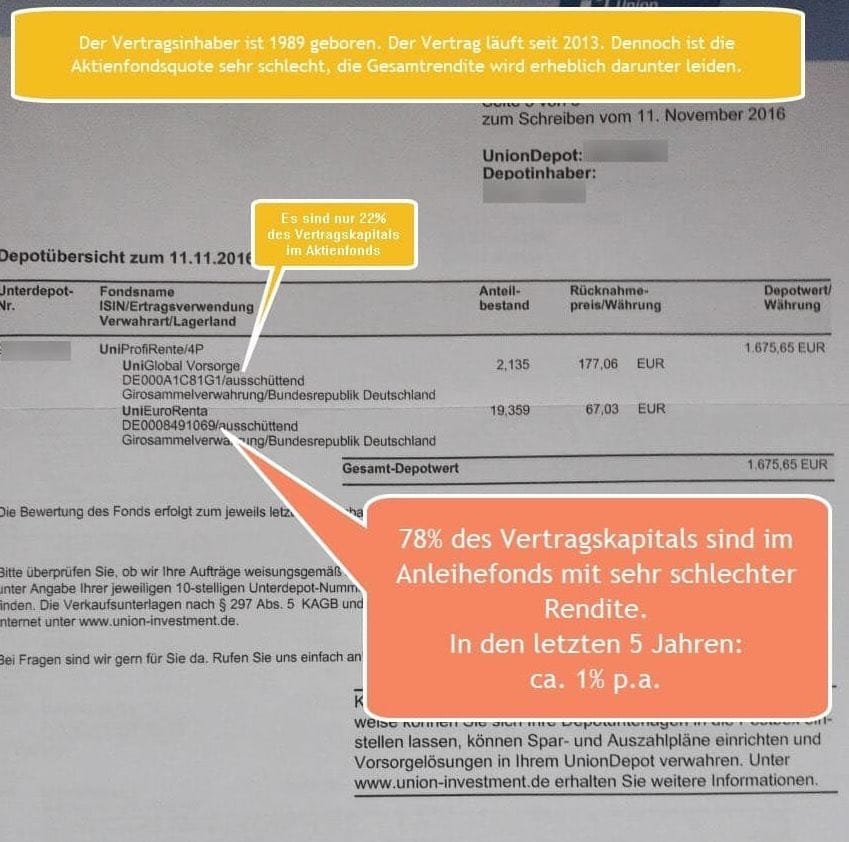

Hier habe ich Anfang 2018 einen Kunden beraten und seinen Vertragsstand von November 2016 erhalten. Er war zu dem Zeitpunkt nur 22% in Aktien investiert, das restliche Kapital war zu 78% in einem Anleihefonds investiert, der in den vergangenen 5 Jahren gerade einmal 1% Rendite p.a. erzielt hat, also deutlich unterhalb der Inflationsrate. Hier gibt es mehr Infos zum Anleihefonds: https://www.onvista.de/fonds/UNIEURORENTA-EUR-DIS-Fonds-DE0008491069 Da die Restlaufzeit der Riester-Rente bis zum Rentenbeginn noch über 38 Jahre betragen hat, hat der Kunde über uns ein dynamisches Hybrid abgeschlossen, wo er höhere Fondsquoten und damit eine höhere Rente erreichen wird.

Möglichkeit 1: Wechsel in eine Indexgebundene Rentenversicherung

Gerade bei Kunden, die um die 50 Jahre alt sind und deren Riester-Verträge schon länger laufen, bieten indexgebundene Rentenversicherungen häufig gute Verbesserungen, um die bisherige Riester-Rente zu optimieren.

Bei den indexgebundenen Rentenversicherungen sind die eingezahlten Beiträge zu 100% garantiert. Bei diesen Tarifen kann man jedes Jahr die Geldanlage flexibel wählen zwischen einer sicheren Verzinsung und der Indexpartizipation (meist DAX oder EUROSTOXX). Wenn der Index einmal ein negatives Jahr hat, bleibt man beim Wert des Vorjahres stehen. Im nächsten Jahr kann man dann die Gewinne wieder mitnehmen und davon profitieren. Die erzielten Gewinne erhöhen dann zusätzlich automatisch jedes Jahr die Garantie. Diese Produkte stellen sicher, dass auf das angelegte Kapital keine Verluste entstehen und jedes Jahr von neuem Gewinne eingefahren werden können, die dann durch die Garantieerhöhung abgesichert werden. Anbieter für solche Tarife sind u.a. die Allianz, AXA, Condor, HDI, R+V, Stuttgarter und der Volkswohl Bund. (Stand März 2017)

Wie so ein Tarif sich bei der Allianz entwickelt hat, habe ich hier an einem Beispiel dargestellt: https://www.hauke-simonsen.de/allianz-index-select-rendite/

2012 war der Vertragsbeginn mit 10.000€ Einmalbeitrag.

Zum 01.03.2014 gab es die erste Jahresrendite mit +12,46%,

zum 01.03.2015 gab es die zweite Jahresrendite mit +6,89%,

zum 01.03.2016 gab es keinen Gewinn – anstatt eines Verlustes von theoretisch 26% blieb der Tarif bei 0% Wertentwicklung, durch die vorherige Garantieerhöhung stehen. Die vorher erzielten Gewinne sind weiterhin im Vertragskapital vorhanden.

Zum 01.03.2017 gab es die vierte Jahresrendite mit +6,82%

Möglichkeit 2: Wechsel in ein dynamisches Hybrid

Bei jüngeren Kunden bieten dynamische Hybride häufig Verbesserungen. Bei dem dynamischen Hybrid sind die eingezahlten Beiträge wie bei allen Riester-Renten zu 100% garantiert. Das Vertragskapital wird auf 2-3 Töpfe aufgeteilt und dynamisch umgeschichtet, dazu gehört die klassische Anlage mit 0,9% Garantiezins und Überschussbeteiligung – also insgesamt aktuell ca. 2,5% p.a., dazu gehört ebenfalls die freie Fondsauswahl und bei vielen Anbietern auch ein Wertsicherungsfonds. Die Aufteilung wird immer automatisch an die aktuelle Marktlage angepasst wird. Dadurch wird ein optimaler Mix aus Sicherheit und Rendite erreicht.

Update: Ein weiterer bestehender Riester-Vertrag als Beispiel:

Update: Ein weiterer bestehender Riester-Vertrag als Beispiel: